Durch PSD2 ist Online-Banking bequemer, schneller und sicherer.

Seit dem 14. September 2019 setzen Sparkassen und andere Finanzinstitute die neue EU-Richtlinie PSD2 (Payment Services Directive 2) um. Dadurch haben sich Änderungen und Verbesserungen im Zahlungsverkehr und Online-Banking ergeben. Das Wichtigste für Sie im Überblick:

- Mehr Sicherheit

Zum Login ins Online-Banking geben Sie alle 180 Tage eine TAN ein. Eine automatische Abmeldung aus dem Online-Banking erfolgt bereits nach fünf Minuten, statt zuvor nach zwölf Minuten. Da Sie regelmäßig eine TAN zur Anmeldung im Online-Banking benötigen, stellen Sie bitte sicher, dass Sie auch unterwegs jederzeit Zugang zu Ihrem TAN-Verfahren haben. - Mehr Komfort

Durch intelligente Sicherheitsmaßnahmen sind bestimmte Zahlungsaufträge ohne TAN-Eingabe möglich – zum Beispiel bei Zahlungen zwischen Ihren Zahlungskonten bei derselben Sparkasse, über die sogenannte Kleinbetragsregelung bis 30 Euro oder über die Möglichkeit, eine „TAN-freie IBAN-Liste“ führen zu können.1 Falls Sie für das Online-Banking eine App oder Software verwenden, stellen Sie bitte sicher, dass sich diese auf dem aktuellsten Stand befindet. - Mehr Transparenz

Im Online-Banking gibt es eine neue Funktion, mit der Sie Kontozugriffe von Drittdiensten ganz bequem verwalten können. Hier sehen Sie, welche Zahlungsauslöse- oder Kontoinformationsdienste in Ihrem Auftrag auf Ihr Konto zugegriffen haben.2 - Mehr Verbraucherschutz

Wenn Sie als Kunde Zahlungsdiensteanbieter beauftragen, sind diese berechtigt, Ihre Kontozugangsdaten, wie zum Beispiel PIN und TAN, abzufragen. Zahlungsdiensteanbieter dürfen Ihre Daten jedoch nicht speichern. Diese haben auch dafür zu sorgen, dass Ihre personalisierten Daten wie Anmeldename, PIN und TAN niemand anderem zugänglich sind.

1 Bitte informieren Sie sich bei Ihrer Sparkasse, welche Zahlungen dort TAN-frei angeboten werden.

2 Sie können Ihre Zustimmung zum Kontozugriff jederzeit widerrufen, direkt gegenüber dem Drittdienst oder im Online-Banking Ihrer Sparkasse.

Mehr Transparenz und bequemes Multibanking

Eine weitere wesentliche Änderung ist die Art und Weise, wie berechtigte Zahlungsdiensteanbieter auf ein online geführtes Zahlungskonto zugreifen und welche Informationen sie abrufen dürfen. Die konkreten Vorgaben hierfür wurden durch die Europäische Bankenaufsichtsbehörde (EBA) festgelegt und gelten seit dem 14. September 2019.

Das sind die wichtigsten Änderungen

- Online-Banking-Apps oder Online-Banking-Software müssen sich auf dem aktuellsten Stand befinden.

- Regelmäßige TAN-Eingaben beim Abruf von Kontoinformationen und die automatische Abmeldung aus dem Online-Banking nach bereits fünf Minuten erhöhen die Sicherheit.

- Zahlungen an sich selbst – also zwischen Ihren Zahlungskonten bei derselben Sparkasse – sind bequem ohne TAN-Eingabe möglich.1

- Kleinbetragszahlungen bis 30 Euro können ganz ohne TAN-Eingabe erfolgen.1 Intelligente Sicherheitssysteme prüfen im Einzelfall, ob eine TAN-Eingabe erforderlich ist.

- Eine TAN-freie IBAN-Liste (Whitelist) kann eingerichtet werden und vereinfacht Zahlungsaufträge, die so in der Regel schneller ohne TAN freigegeben werden. Es kann allerdings sein, dass die individuellen Sicherungssysteme der Sparkasse trotzdem eine TAN verlangen.1

- Beauftragen Sie einen Drittdienstleister, ist dieser dazu berechtigt, Ihre Kontozugangsdaten wie zum Beispiel PIN und TAN abzufragen.

- Drittdienste können bequem über das Online-Banking verwaltet werden: Sie können einsehen, wer von den Berechtigten wann Informationen abgerufen hat und können weitere Kontozugriffe von Drittdiensten widerrufen.

Online-Banking Software und Online-Banking Apps

Bitte beachten Sie: Wenn Sie für das Online-Banking eine App oder eine Software verwenden, müssen Sie diese Anwendungen auf den neuesten Stand gebracht haben.

1 Bitte informieren Sie sich bei Ihrem Berater, welche Zahlungen dort TAN-frei angeboten werden.

Fragen und Antworten

Es handelt sich um eine gesetzliche Anforderung, die für alle Kreditinstitute bindend ist. Daher wurden die Bedingungen bei allen Sparkassen und Banken angepasst und die Kunden entsprechend informiert.

Zahlungen, die Sie häufiger an gleiche Empfänger erteilen – wie Überweisungen an den Ehepartner – können Sie in einer neuen Liste „TAN-freie IBANs“ (Whitelist) aufnehmen. Online-Aufträge an diese Empfänger werden dann ganz bequem ohne TAN-Eingabe ausgeführt.1

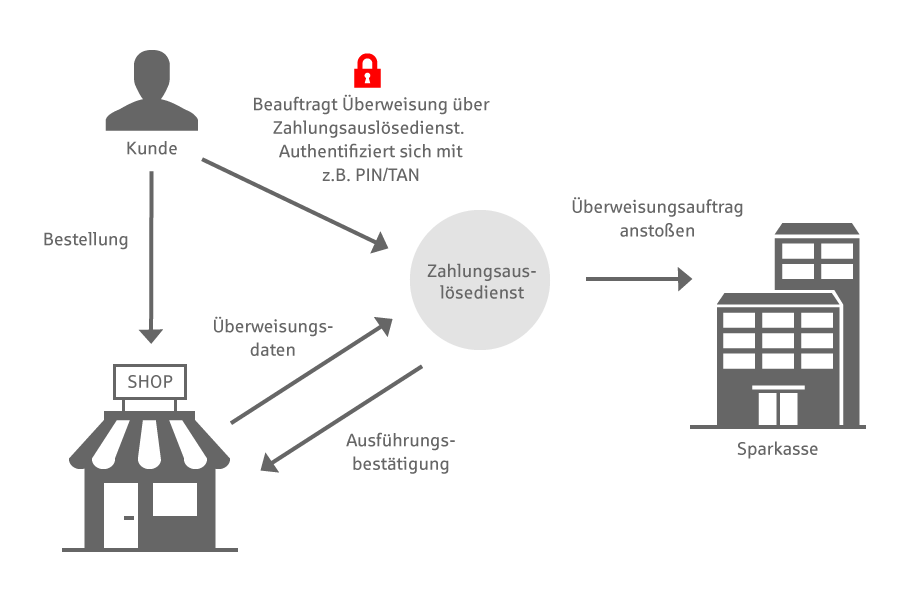

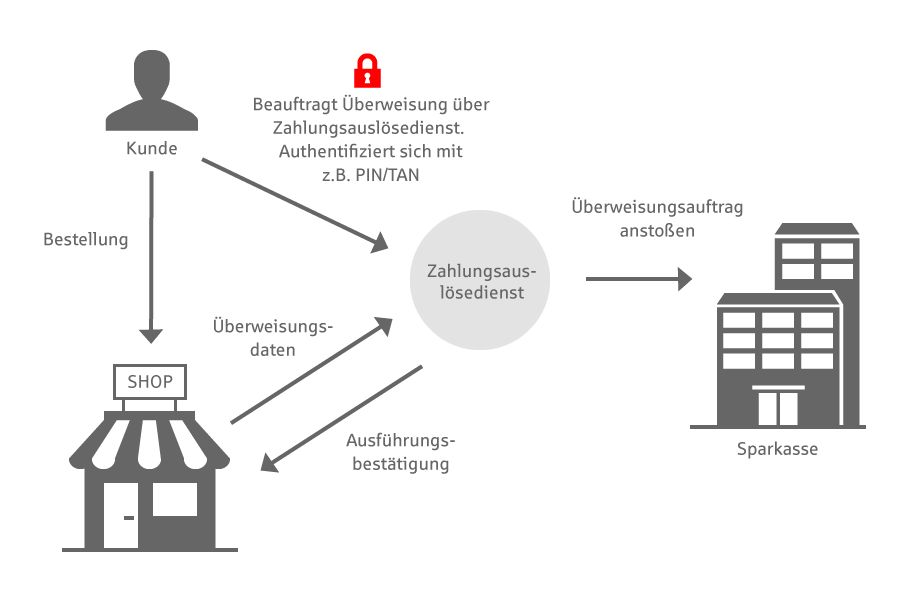

Viele Internethändler nutzen Drittdienstleister zur Zahlungsabwicklung, sogenannte Zahlungsauslösedienste. Um einen Einkauf per Überweisung zu bezahlen, loggen Sie sich nicht mehr in Ihr Online-Banking ein, sondern bestätigen Ihre Überweisung direkt über den Zahlungsauslösedienst. Sobald Sie einem Zahlungsauslösedienst Zugang zu Kontodaten erteilt haben, kann dieser Bezahlungen nach Ihrer Zustimmung auslösen.

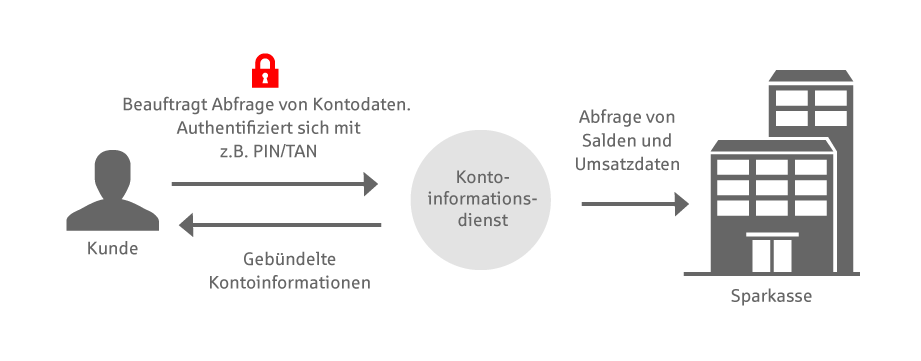

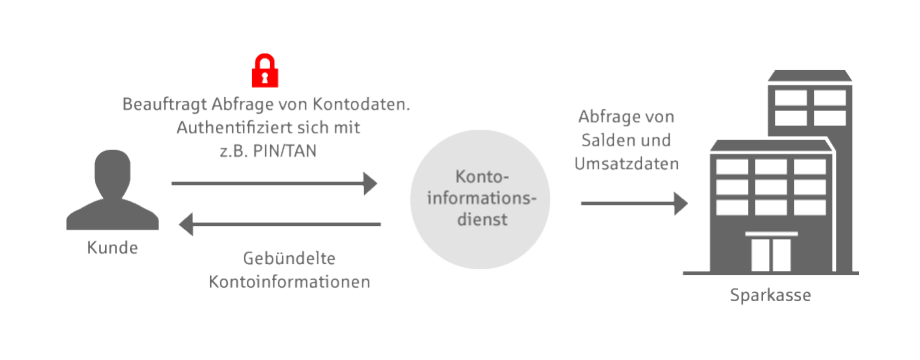

Ein anderes Beispiel sind Online-Portale. Hier können Sie z.B. Verträge oder Konten bei verschiedenen Banken verwalten. Dieser Service wird von Kontoinformationsdiensten angeboten.

Alle Drittdienstleister müssen von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) zugelassen sein. Mit giropay bietet Ihre Sparkasse eine einfache und bekannte Alternative zu den Zahlungsauslösediensten.

Sie können wählen, ob Sie direkt auf Ihr Zahlungskonto zugreifen – zum Beispiel, das Online-Banking Ihrer Sparkasse direkt aufrufen, eine Finanzverwaltungssoftware oder eine Banking-App nutzen – oder ob der Zugriff über einen Zahlungsdiensteanbieter erfolgt.

Dies kann entweder ein Kontoinformationsdienst oder ein Zahlungsauslösedienst sein. Diese neuen Dienste können aber nur mit Ihrer ausdrücklichen Zustimmung Kontodaten abrufen beziehungsweise Zahlungen auslösen.

Im Service-Center Ihres Online-Bankings sehen Sie alle von Ihnen bereits erteilten Zustimmungen für Drittdienste und können diese dort auch direkt widerrufen.

Wichtiger Hinweis: Informations- und Zahlungsdienste können nur auf Ihre Daten zugreifen, wenn Sie dies beauftragen.

Sie behalten die volle Kontrolle über Ihre Daten. Erst wenn Sie einen Zahlungsdiensteanbieter mit dem Abruf von Kontoinformationen oder mit der Ausführung einer Überweisung beauftragen, werden Ihre Daten übertragen.

Der Zugriff auf die Daten ist nur durch Ihre Beauftragung mittels Anmeldenamen, PIN und TAN möglich. Das gilt unabhängig davon, ob Sie für das Online-Banking einen Internet-Browser, eine Finanzverwaltungssoftware oder eine App nutzen oder, ob der Zugang zum Konto über einen Zahlungsdiensteanbieter erfolgt.

Die neuen Zahlungsdiensteanbieter sind verpflichtet, die abgerufenen Daten nur für den vorgegebenen Zweck zu verwenden.

Ein Zugriff ist zunächst nur nach Ihrer expliziten Zustimmung möglich. Dienste, denen Sie keine Erlaubnis und auch nicht Ihre Zugangsdaten gegeben haben, können also nicht auf Ihre Konten zugreifen.

Nein, die Sicherheitsverfahren beim Online-Banking, die die Sparkassen heute anbieten – also chipTAN und pushTAN – erfüllen heute bereits die neuen Sicherheitsanforderungen.